一場席捲全球資本的狂潮正在日本不動產市場上演。根據日經新聞9月16日最新數據,外資上半年對日投資額突破1萬億日圓,創歷史新高。從黑石、KKR的豪擲千金,到東京二手房價屢創新高,這場盛宴的背後,究竟藏著什麼秘密?

僅將此現象歸結為『熱錢湧入』,已不足以揭示全貌。我們正處於一個由多重結構性因素驅動的歷史轉折點。數據是過去的成績單,而看懂數據背後的結構性轉變,就是決勝未來的關鍵。以下是我對日本不動產市場未來走向的幾點核心預判。

一、三大驅動力:從「低價誘惑」到「質變機遇」

看過許多分析將原因指向日圓貶值與日本的低利率環境,這固然是重要誘因,但絕非全部。我個人估計,當前市場的三大核心支柱將會是:

- 全球投資市場正面臨『收益率荒漠』——即高回報機會稀缺的困境,而日本的穩定收益環境則成為一處難得的『綠洲』

亞洲市場(如新加坡、香港)高企的房價與嚴格的監管,另一邊廂歐美市場因急劇加息,商業不動產(CRE)正面臨再融資風險與價值重估壓力。相較之下,日本金融環境穩定,其「收益差」(不動產回報率與國債利率的差距)在全球主要經濟體中最具吸引力。這使得日本從「備選項」躍升為全球機構投資人資產配置中的「必選項」 - 日本企業治理的「第二次開國」

新聞提到日產、札幌控股等企業出售資產,這絕非個案。在東京證交所的強力推動下,很多日本企業正以前所未有的力度剝離非核心資產、追求更高的股東權益報酬率(ROE)。這場深刻的企業治理變革,正源源不斷地為市場釋放過去根本「有錢也買不到」的黃金地塊與物業,對投資人來說是千載難逢的歷史性機會。 - 通膨預期下的「實物資產」價值回歸:

日本終於走出了長達數十年的通縮陰影。對我們經歷過泡沫時代的投資人來說,意義非凡。溫和通膨預期為租金的長期上漲提供了潛力。在這樣的宏觀背景下,能夠產生穩定現金流並對抗通膨的實物資產,特別是位於核心地段的不動產,其戰略價值被重新認識。

這三大驅動力的交織,不僅解釋了當前市場的火熱,也為未來的投資方向指明了路徑。接下來,我們將探討哪些細分賽道最具潛力

二、未來藍海:兩大賽道引領投資新風向

在這些結構性變化的推動下,投資者若想脫穎而出,必須將視野轉向新興的細分市場。以下兩大賽道尤其值得關注:

- 「入境旅遊2.0」的住宿設施:

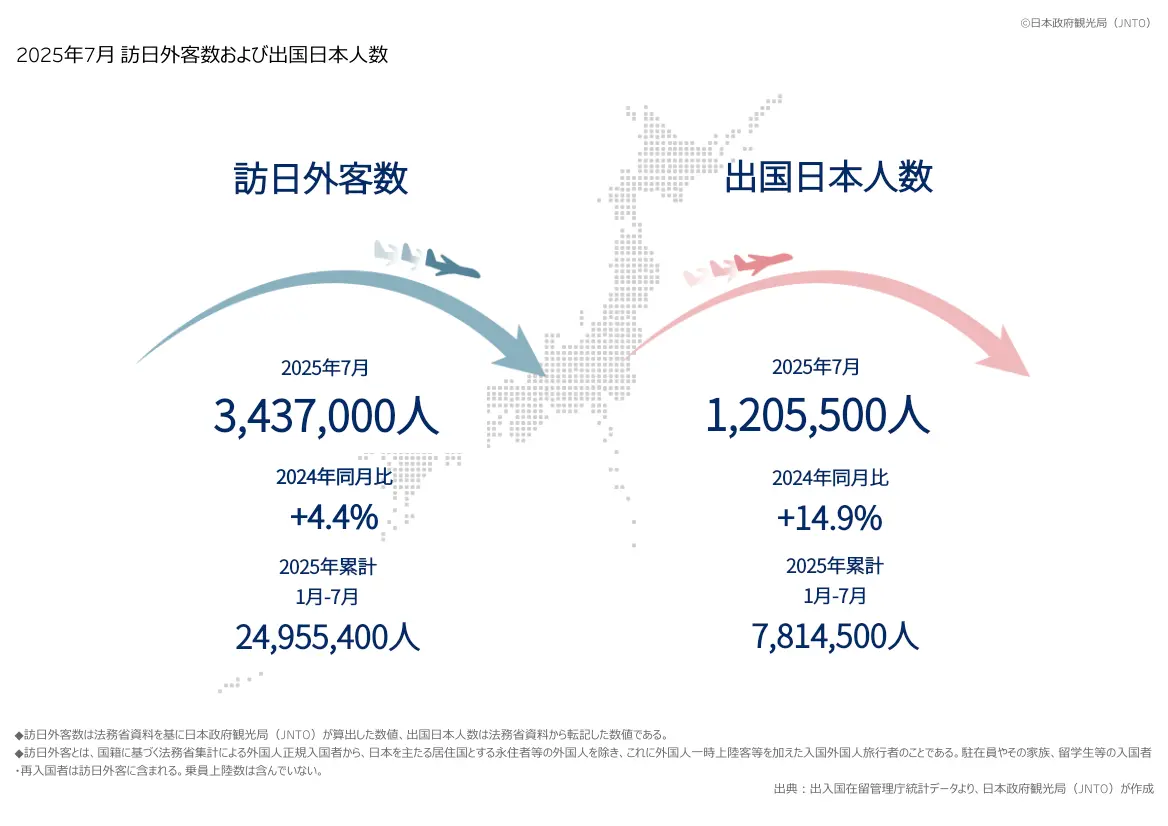

疫情後的旅遊復甦力道驚人。日本國家旅遊局數據顯示,2025年8月訪日外國遊客達342.8萬人,較2024年同期增長約16.9%。全年累計訪日遊客已達2,838.36萬,同比增加18.2%,創下歷史最快增速。這一趨勢預示著旅遊相關不動產的長期需求將持續攀升。然而,市場機會已從傳統的商務酒店轉向「全方位體驗型住宿」。這包括能滿足家庭旅遊的精品酒店、具有獨特文化體驗的精品旅館,以及位於其他旅遊城市的高品質住宿渡假村等設施。勞動力短缺將推動酒店業的科技化與省人化運營,這也將是新的投資切入點。 - 「都市再開發」中的住宅市場:

儘管東京二手房價已在高位,但都市核心區的大規模再開發計畫(如澀谷、虎之門-麻布台等)將持續創造新的高級住宅公寓供給。未來市場將更加分化,具備優質管理、良好社區環境和綠色建築認證的住宅,其資產價值將遠超普通住宅,特別是在租賃市場上。

風險與展望:最大的變數來自「內部」

關於風險,市場上有很多的猜測。我個人覺得許多人對日本央行(BOJ)的貨幣政策過於焦慮了。在我看來,即便日本緩步退出負利率,其步伐也將是極其緩慢和溫和的,短期內能動搖日本不動產的「收益差」優勢的可能性不大。

真正的挑戰需考慮的是:當利率正常化後,你的資產是否具備真實的租金增長潛力,來抵銷那一點點上升的資金成本?這才是考驗專業能力的關鍵。

結論: 日本不動產市場的黃金時代已經到來,但遊戲規則正在改變。過去那種單純依賴金融槓桿和資產價格上漲的時代已經一去不復返。未來的贏家,更大機會是那些能夠深刻理解日本社會結構變遷、精準把握細分賽道機會、並透過卓越的資產管理能力創造真實價值的人。

現在,正是重新審視您在日本不動產投資組合的時刻。建議投資者深入研究旅遊住宿與都市再開發的細分市場,並與專業顧問合作,抓住這波歷史性機遇。不要只看眼前的熱鬧,更要航向未來十年的藍海。