日本源泉稅是什麼?5分鐘帶你搞懂你的錢去了哪裡!

大家好!我是你的日本稅務小幫手。

如果你剛開始接觸日本市場,或者準備去日本工作、投資,你可能會在薪資單或投資報表上看到一個令人心痛的詞——「源泉徴収(Gensen Choshu)」。這就是我們今天要聊的主角:「源泉稅」。

別被這個專業名詞嚇到了,其實它的概念非常簡單。今天我們就用最輕鬆的方式,拆解這個日本稅務的難題!

1. 什麼是「源泉稅」?簡單來說就是「代扣代繳」

在日本,繳納所得稅主要有兩種方式:

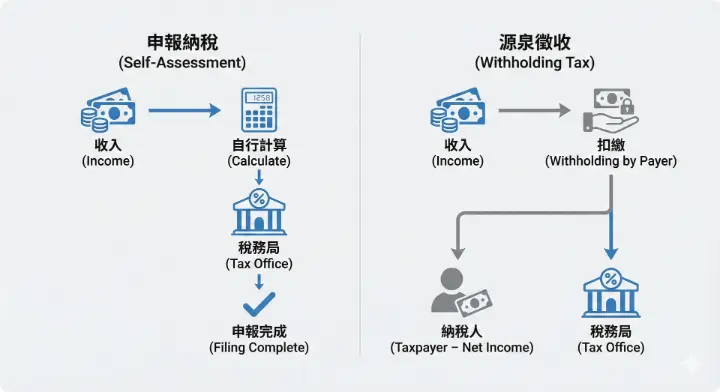

申報納稅(自己算): 等一年結束了,自己計算賺了多少錢,然後去稅務局報稅繳錢。

源泉徵收(別人幫你算): 在錢進到你口袋「之前」,就先被扣掉稅金。

「源泉稅」就是第二種。

想像一下,你的收入像是一條河流(源泉),日本政府為了怕大家花光了錢沒錢繳稅,或者嫌一個個收稅太麻煩,於是決定在「源頭」就先設一個收費站。

當老闆要發薪水給你,或是銀行要發利息給你時,法律規定他們必須先把一部分的錢(稅金)截留下來,直接幫你繳給國家。這就是所謂的**「代扣代繳」**。

2. 誰是冤大頭?誰是收稅官?(核心機制)

這個制度裡有兩個關鍵角色,千萬別搞混囉:

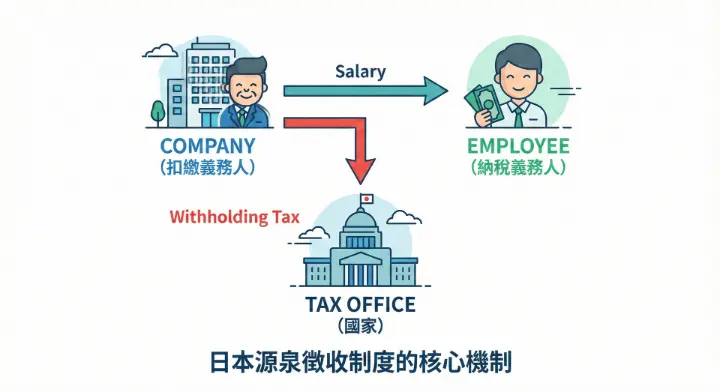

扣繳義務人(幫忙收稅的人): 通常是支付錢的一方。例如:你的公司老闆、發股息的上市公司、發利息的銀行。他們有義務幫國家把稅扣下來,如果沒扣好,是他們要受罰喔!

納稅義務人(實際付稅的人): 就是收到錢的你(員工、投資者)。雖然錢是被別人繳出去的,但這筆稅金名義上還是你繳的。

3. 哪些收入會被「搶先」扣稅?(適用範圍)

根據日本法律,不是所有錢都會被源泉徵收,但最常見的幾種包括:

薪資與獎金: 上班族最有感的一項。

退職金: 退休時領的那筆錢。

利息與分紅: 銀行存款利息、買股票的股利(配息)。

專業報酬: 如果你是自由接案者,像是律師費、會計師費、設計費、作家稿費、演講費等,通常都會先被扣稅(常見稅率是 10.21%)。

不動產所產生的預繳稅:每個月的租金 20.42%,賣出不動產的成交價的10.21%。

4. 被扣稅了,然後呢?(對個人的影響)

既然稅都先被扣走了,是不是就沒事了呢? 答案是:不一定!

因為源泉稅只是「預繳」的概念,金額通常是概算的,不一定等於你整年真正該繳的稅額。所以通常會有兩個後續動作:

年末調整(Nenmatsu Chosei): 如果你是上班族,公司會在年底幫你重新精算一次。如果這一年源泉稅「多扣了」,年底就會退稅給你(像發小紅包一樣!);如果「少扣了」,就從薪水裡補扣。

如果你是持有日本物業又不在日本居住(通常是海外人仕),每年年底就可以找日本的稅理士代為申報,會以申報人個人名義的財產收益為單位,如股票,投資或不動產的年收益計算,在扣除應繳納的部分後,多了就會退給你,小了就要補交。

確定申報(Kakutei Shinkoku): 如果你有副業收入、醫療費太高想抵稅、或者你是年薪超過 2000 萬日圓的高收入族群,單靠公司的年末調整不夠,這時你就得自己在隔年 2 月到 3 月向稅務局進行「確定申報」,多退少補。

小結: 源泉稅就是日本政府為了確保稅收效率,設下的「預先收費機制」。只要搞懂這個流程,下次看到入帳金額比合約金額少時,就不會驚慌失措囉!

日本源泉稅制度核心知識 Q&A

Q1:什麼是日本的源泉稅制度?

A1:

日本的稅收制度主要分為「申報納稅」與「源泉徵收」兩種。源泉稅制度是指在支付所得(如薪資、利息)時,由支付者(如公司)預先將應繳納的所得稅從金額中扣除,並代為繳納給國家的制度。

對比: 「申報納稅」是由納稅人自己在年底計算總收入並申報;「源泉稅」則是收入發生當下即時扣繳。

Q2:在源泉稅制度中,誰負責「扣繳」稅款?誰是實際的「納稅人」?

A2:

負責扣繳者(源泉徵收義務人): 是支付款項的一方(例如:公司、銀行)。他們有法律義務計算並代繳稅款。

實際納稅人: 是接收款項的一方(例如:員工、存款戶)。稅款雖然由支付方代繳,但實質上是從所得者的收入中扣除的。

Q3:哪些類型的所得需要被扣繳源泉稅?

A3:

根據日本所得稅法,主要包括但不限於以下類別:

利息收入: 銀行存款或債券利息。

配息收入: 股票分紅或投資信託收益。

薪資報酬: 薪水、獎金、津貼。

退職所得: 退休金。

特定報酬與費用: 給付給律師、會計師、作家(稿費)、演講者等的酬勞。

Q4:對於居住者和非居住者,源泉稅的規定有不同嗎?

A4:

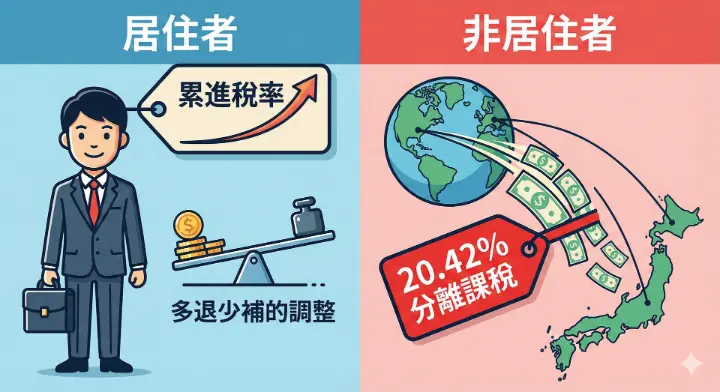

是的,有顯著差異。

居住者(日本國內): 通常適用於上述一般源泉稅率,並可透過年末調整或確定申報進行多退少補。

非居住者(海外投資者/工作者): 對於源自日本的收入(如日本房產租金、日本公司股利),通常採用「分離課稅」的方式,直接扣繳約 20.42% 的源泉稅,通常不需要(或無法)再進行累進稅率的申報,該次扣繳即視為完稅(視具體租稅協定而定)。

Q5:被扣繳了源泉稅之後,還需要做其他稅務申報嗎?

A5:

視情況而定:

一般上班族: 大多數情況下,透過公司的「年末調整」即可完成稅務結算,無需額外申報。

需要申報者: 若有高額醫療費扣除、買房貸款扣除(第一年)、或是擁有多處收入來源、年薪超過 2000 萬日圓者,仍需自行辦理「確定申報」以精算最終稅額。

日本源泉稅制度執行摘要 (Executive Summary)

1. 制度定義 日本的源泉徵收制度(Withholding Tax System)是指在特定所得支付環節中,由支付方(源泉徵收義務人)依法預先從支付金額中扣除所得稅,並代領受方(納稅義務人)向國家繳納的一種稅收徵管機制。

2. 與申報納稅制度的關係 日本所得稅法採行「申報納稅制度」為原則,即納稅人自行計算並申報稅額。然而,為了確保稅收的即時性、防止逃漏稅並簡化徵收手續,特定類型的所得被強制納入「源泉徵收制度」。兩者為並行且互補的關係,源泉徵收可視為所得稅的預繳。

3. 適用範圍與所得類型 並非所有交易皆需扣繳,主要適用於具備「所得」性質的款項,包括:

資本所得: 利息、投資分紅(股息)。

勞務所得: 薪資、獎金、退職金。

專業服務報酬: 原稿費、演講費、律師及會計師報酬、職業運動員或藝人的演出費等。

4. 制度目的與效益

對政府: 能夠在所得發生時立即獲得稅收(平準化財政收入),並透過支付方由上而下的控管,有效防止個人漏報所得。

對納稅人: 雖然減少了當下的現金流,但透過分期預繳,減輕了年底一次性繳納大額稅款的壓力。

5. 結算機制 源泉徵收之稅額僅為預繳性質,最終稅額需透過以下兩種機制結算:

年末調整: 針對大部分受薪階級,由雇主在年底精算多退少補。

確定申報: 針對非受薪階級或有特殊扣除需求者,需向稅務署主動申報,將已扣繳的源泉稅額從應納稅額中扣除(抵稅)。

大家如果還有什麼有關日本投資不動產相關的訊息想知道,歡迎留言給我們,我們盡快為你解答!

#日本源泉稅 #源泉徵收 #代扣代繳 #年末調整 #確定申報 #扣繳義務人 #日本所得稅 #非居住者稅務 #薪資扣除 #日本報稅